旭川の方より相続税についてのご相談

2020年07月13日

Q:相続税における特例の中で、自宅についての内容を税理士の先生にお伺いしたいです。(旭川)

先月亡くなった父の相続について教えてください。旭川に実家があり、実家では長男である私と、母との三人暮らしでした。相続を特に急ぐことはないと思っていましたが、父の預金等を管理していた母におおよその金額を確認してみたところ、自宅を含めると相続税の申告が必要になるのではないか、という状況になりました。ただ、父の残してくれた財産は、今後の母の生活のために大切に使っていきたいという思いです。旭川の自宅についても、長年家族で暮らしてきた大切な場所ですので、今後も住まいとしていこうと思っています。その上で、相続税の支払いを少しでも抑えられる方法はないかと、自分でも調べてみました。その中で、自宅で同居をしていた家族が相続をすると適用される特例があることを目にしました。詳しい内容を専門の税理士の先生にお伺いできたらと思い、ご相談させていただきました。(旭川)

A:「小規模宅地等の特例」を活用することにより相続税に関わる宅地の評価額を減らすことが出来ます。

「小規模宅地等の特例」制度を利用することでご相談者様も相続税を抑えることができ、お父様の財産を少しでも多く残すことが出来ます。小規模宅地等の特例についてご説明いたしますと、亡くなられた方がお住まいとしていた宅地を、要件に当てはまる親族が相続又は遺贈によって取得する場合、330㎡までを限度として、その土地評価額を80%減額するというものです。

この特例を利用することによって、自宅土地についての評価額が80%減額されます。それにより、相続税において支払う、納税金額を抑えることができます。ただし、ご説明した『小規模宅地等の特例』を利用するには、いくつか要件がありますので、前もってご自身が該当しているか等を確認しておきましょう。

【小規模宅地等の特例(特定居住用宅地等の要件等)】

- 宅地面積330㎡まで、超えた部分は減額対象ではない。

- 対象となる宅地の取得者により適用要件が異なる。(配偶者の場合は、宅地を相続もしくは遺贈により取得すると適用。同居親族、それ以外の親族の場合は適用要件あり)

※小規模宅地等の特例を用いた結果、相続税の納税額が0円となってしまった場合でも相続税の申告は必要ですので注意してください。

小規模宅地等の特例を適用には複雑な要件があるので、相続税申告を専門にする税理士事務所へ相続税の専門家に相談しましょう。

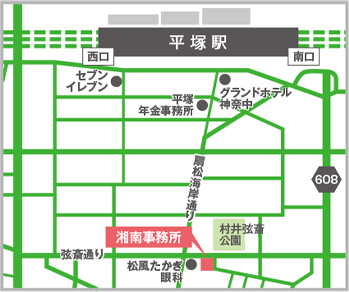

札幌・旭川相続税申告相談室では、多数の相続税申告実績があります。相続税申告についても、複雑になりご不安なこともあるかと思いますので、お気軽にご連絡をいただき、専門の税理士がサポートさせていただければと思います。相談するかどうかを迷っている方々もたくさんおられるかと思いますが、まずは不安な気持ちをご相談してみて下さい。札幌・旭川相続税申告相談室では、初回無料相談を行っていますので、お気軽にご連絡頂き、経験豊富な税理士にご相談ください。旭川の皆様にご安心をいただけるように、お手伝いさせていただきます。

![]()

営業時間9:00~17:00(土日祝日除く)

相続・事業承継で頼りになるプロ セレクト100

に掲載されました

札幌・旭川相続税申告相談室では、初回の無料相談からお客様のお悩みについて親身にお手伝いさせていただきます。専門家が、安心のサポートを実現いたしますので、札幌・旭川近郊にお住まいの方はお気軽にご相談ください。