2024年06月04日

Q:相続税申告の手続きは税理士に依頼しないといけないのでしょうか?(札幌)

私は札幌在住の60代の女性です。夫を亡くして数か月たちます。毎日のように泣いていた日々がやっと落ち着き、今は少しずつではありますが相続手続きを始めています。主人の相続人は私と子供たちの3人です。主人には預貯金が数百万円と家や土地などといった遺産があります。不動産があるため、相続税がかかるのではないかと思います。娘が相続税の控除のことなど、いろいろと調べてくれたので助かっていますが、今後は書類の準備や計算なんかをやらなければならないと考えると途方にくれます。相続税申告の手続きは難しいので専門家に頼もうと娘に話したところ、娘はお金もかかるから自分たちでやったほうが良いのではないかと言ってきました。そもそも相続税申告は税理士に依頼しなければいけないのではないでしょうか。相続税申告に関する知識や経験のない素人が手続きをすることは可能ですか?(札幌)

A:相続税申告は複雑な分野が多く、期限もあるため税理士に依頼したほうが安心です。

実際のところ、相続税申告を不慣れな方が行うことは可能ではあります。しかしながら、相続税の申告は内容がとても難しく、慣れない方が申告をしてしまうと計算ミスや様々な間違いが出てくる恐れがあります。税理士にも相続税申告に特化した税理士とそうでない者がいるほどです。もしも計算を間違えてしまうと本税の他に過少申告加算税や延滞税などといったペナルティが加算されてしまう場合があります。その点、相続税申告のプロに依頼すれば、期限内に申告できるだけでなく、その内容に間違いもなく安心です。

また、前項で少し触れましたが、相続税申告には期限が設けられています。相続税申告は手続きを始める前に遺産分割がまとまっている必要がありますが、この遺産分割協議は多くの手間や時間がかかる恐れのある面倒なものです。遺産分割の話し合いがようやくまとまったと思ったら相続税申告の申告期限まで時間がない!といった事態にもなりかねません。

なお、札幌のご相談者様の遺産には不動産が含まれているため、通常の相続手続きに加えて、不動産の評価や相続登記(名義変更)など面倒な作業を行う必要があります。一般の方が最初から最後まで相続税申告の手続きをすることも可能ではありますが、スピードと正確さの求められる相続税申告手続きは、多くの方が税理士へご相談されています。

札幌・旭川相続税申告相談室は、相続税申告の専門家として、札幌エリアの皆様をはじめ、札幌周辺の皆様から多くのご相談、ご依頼をいただいております。

札幌・旭川相続税申告相談室では、ご依頼いただいた皆様の相続税申告について、札幌の地域事情に詳しい税理士が親身になってサポートさせていただきます。まずは札幌・旭川相続税申告相談室の初回無料相談をご利用のうえ、お気軽にご相談ください。札幌・旭川相続税申告相談室のスタッフ一同、札幌の皆様、ならびに札幌で相続税申告ができる事務所をお探しの皆様からのご連絡を心よりお待ち申し上げます。

2024年05月07日

Q:相続税申告の期限に間に合いそうにありません。税理士の先生、期限を延長できるようお力添えいただけますか。(札幌)

私は札幌在住の60代男性です。私の父は昨年亡くなりました。父は札幌に不動産をいくつも所有していましたし、預金額もかなりあります。相続人である私と弟と妹の3人で遺産分割について協議しているのですが、揉めに揉めております。

私と妹は札幌を離れて暮らしており、父の晩年は札幌に暮らす弟の嫁が、ほぼつきっきりで介護していました。だからその分多く財産を相続できるはずだと弟が主張するのですが、妹は猛反対です。そもそも妹と弟の嫁は不仲でしたので、ほかにも細かい点で意見が対立しており、遺産分割協議がまとまる見込みはありません。

父の財産額から相続税申告は必要になるでしょうが、もう相続税申告の期限は間近に迫っています。ひとまず相続税申告の期限を延長できればと思うのですが、税理士の先生、お力添えいただけないでしょうか。(札幌)

A:原則として相続税申告の期限は延長できませんが、対処法はありますのでご案内いたします。

残念ですが、ご相談いただいたご状況では相続税申告の期限は延長できないものとお考えください。相続税の申告および納付の期限は、被相続人の死亡を知った日の翌日から起算して10か月以内です。やむを得ない事情や特殊なケースに限り、この期限の延長が認められることもありますが、それは相続人の認知等によって相続人の異動が生じた場合や、遺贈の放棄があった場合などです。今回のように遺産分割がまとまらないなど、個人的な理由では期限延長が認められることはないでしょう。

期限の延長は困難ですが、対処法はあります。期限までにどうしても遺産分割がまとまらない場合は、ひとまず「法定相続分の割合に従い遺産分割した」と仮定して、相続税額を算出し期限内に申告納税しましょう。

その際、相続税の特例(小規模宅地等の特例、配偶者の税額の軽減)は適用できなくなりますが、「申告期限後3年以内の分割見込書」を提出しておくことで、将来的に遺産分割がまとまったときに修正申告(※1)や更正の請求(※2)によって特例の適用が可能となりますのでご安心ください。

※1 修正申告……不足分を追加で納めるための申告

※2 更正の請求……納めすぎた分の還付請求

札幌の皆様、相続では思いもよらないトラブルが生じて手続きが進まなくなってしまうことも少なくありません。札幌・旭川相続税申告相談室では、札幌の皆様の相続税申告が正確かつスピーディに終えられるよう尽力いたします。どうぞお気軽に、札幌・旭川相続税申告相談室の初回無料相談をご利用いただき、札幌の皆様のご状況をお聞かせください。相続税申告のプロとして、札幌の皆様を全力でサポートさせていただきます。

2024年04月03日

Q:自宅の評価に影響する相続税の特例について税理士の先生に教えてもらいたいです。(札幌)

はじめまして。私は札幌の実家で両親と暮らしている50代の女性です。

先日父が亡くなり、母と札幌郊外に住む弟と相続について話し合いをしています。父の財産の内容は自宅不動産、札幌市内にある賃貸マンション、預貯金、株式など多岐にわたり相続税申告は必須かと思われますが、できうる限り納税額を抑えたいです。というのも、自宅や貸し出ししているマンションの価値が高く、あまり現金が手元にありません。

今後の母の生活を考えると、現金があった方が良いだろうと判断し、現金=母、自宅=私、賃貸マンション=弟で分けようかと考えていますが、相続税評価額の高い自宅は配偶者が相続した方が得策なのでしょうか。

地方都市ではありますが、自宅は札幌駅からも近く、それなりに人気エリアにあります。自宅にかかる相続税額ぐらいであれば、個人財産より捻出できると判断しましたが、相続税額の総額が母が相続した方が少なくなるならば、分け方を再度考えたいです。自宅に関係する相続税の特例について、教えていただけませんでしょうか。(札幌)

A:自宅を相続した場合は相続税の計算において「小規模宅地等の特例」が適用できる可能性があります。

小規模宅地等の特例とは、亡くなった人が居住用に供されていた宅地などを、要件をみたす親族が相続又は遺贈によって取得する場合、最大で土地の評価額を80%減額(居住用の場合、330㎡まで)するというものです。

つまりこの特例の要件に合致すれば、仮に相続税評価額2,000万円の宅地であっても、400万円の評価額として相続税の計算に含むことができます。

この小規模宅地等の特例(特定居住用宅地等を対象とした場合)は、配偶者は相続や遺贈を理由として宅地を引き継いだのならば、必ず適用可能ですが、それ以外の親族については別途個々の要件が定められています。

ご相談者様はお父様の生前よりご実家で同居されていたとのことなので、

- 相続開始の直前から相続税の申告期限まで引き続きその建物に居住

- 宅地等を相続発生時から相続税の申告期限まで有していること

上記の両方を満たすのであれば、制度を利用できるので確認してみてください。

札幌・旭川相続税申告相談室では、相続税申告の専門家である税理士が複雑な相続税申告をサポートいたします。どんな些細な事でも構いませんので、相続税に関するご心配ごとがある方は、まずは初回無料のご相談会をご利用ください。札幌の皆様の抱える事情をお伺いし、相続税の申告から納税までがスムーズに進むよう、全面的にお手伝いさせていただきます。札幌にお住まいの皆様はお気軽にお問い合わせください。

2024年03月04日

Q:父の死亡保険金は相続税の対象かどうか税理士の方教えて下さい。(札幌)

初めてご相談します。私は札幌在住の50代の会社員です。先月札幌郊外の実家に住む父が亡くなりました。札幌市内の斎場で葬儀を行って今は相続手続きを少しずつ進めています。相続税に関しては特に財産のない家ですので関係ないと思っていましたが、最近母が父の死去で発生した死亡保険金を受け取りました。結構な額になるので、もしこの死亡保険金が相続税の対象となる場合は、相続税の支払いの可能性があります。遺産の中には自宅も含まれていますが、自宅の価値については分かりません。ちなみに相続人は母と私の2人で、母が受け取った死亡保険金はおおよそ1500万円です。相続税申告をするうえで死亡保険金は相続税の課税対象になるのか教えて下さい。(札幌)

A:相続税の課税対象かどうかは契約書を確認のうえ判断します。

まず、民法と税法では死亡保険金の取り扱い方が異なるため注意が必要です。

民法…「受取人固有の財産」として見なされるため、相続財産には含まれないとされています。

税法…「みなし相続財産」として扱われるため、遺産分割協議の対象とはなりませんが相続税の課税対象となります。

ただし、死亡保険金は誰が契約者で誰が受取人かによって税金が異なるため契約書の確認が必要です。

・契約者と被保険者が同一人物で、受取人が相続人…相続税

・契約者と被保険人が異なり、受取人が契約者と同じ…所得税、住民税

・契約者と被保険者が異なり、第三者が受取人…贈与税

ご相談者様はまず保険の契約内容を確認し、死亡保険金の保険料の全額もしくは一部を被相続人(お父様)が負担していた場合は相続税の課税対象ということになります。なお、死亡保険金には法定相続人1人につき500万円の非課税限度額があるため、この限度額を超えた金額が課税対象となります。この非課税制度は相続人以外は適用外です。

<死亡保険金の非課税限度額の計算> 500万円 × 法定相続人の数

ご相談者様の場合、法定相続人はお母様とご相談者様の2人ですので、1000万円が非課税限度額となり、死亡保険金1500万円のうち500万円が課税対象となります。

被相続人が生命保険に加入していた場合、契約内容を確認しなければ相続税の課税対象か否かは分かりません。きちんとした判断のためにも必ず相続税を専門とする税理士へご相談ください。

札幌・旭川相続税申告相談室は、相続税申告の専門家として、札幌エリアの皆様をはじめ、札幌周辺の皆様から多くのご相談、ご依頼をいただいております。

札幌・旭川相続税申告相談室では、ご依頼いただいた皆様の相続税申告について、札幌の地域事情に詳しい税理士が親身になってサポートさせていただきます。まずは札幌・旭川相続税申告相談室の初回無料相談をご利用のうえ、お気軽にご相談ください。札幌・旭川相続税申告相談室のスタッフ一同、札幌の皆様、ならびに札幌で相続税申告ができる事務所をお探しの皆様からのご連絡を心よりお待ち申し上げます。

2024年02月05日

Q:税理士の先生、実家の評価額次第では相続税申告が必要になるかもしれません。評価方法について教えてください。(札幌)

札幌の実家に暮らしていた父が息を引き取りました。相続人である母と私の2人で、札幌の実家を片付けながら父の財産を調べたところ、相続財産になるのは父名義の札幌の実家と、預金と手許現金を合わせて3,500万円程とわかりました。札幌の実家がどのくらいの評価額になるかわかりませんが、評価額によっては相続税の申告も必要になるだろうと思います。税理士の先生、札幌の実家の評価方法を教えていただけますでしょうか。(札幌)

A:相続税における建物および土地の評価方法についてご説明いたします。

相続では、取得した財産の価額によって相続税の申告および納付が必要となる場合もあります。預貯金であればそのままの金額が財産の価額となりますが、不動産の場合は「評価」を行い、その価値を明確にする必要があります。不動産の評価は、建物と土地にわけてそれぞれ行います。

【建物の評価】

建物については、固定資産税納税通知書に記載されている固定資産税評価額がそのまま評価額となります。固定資産税納税通知書は、毎年5月頃に送付されますのでご確認ください。この通知書の形式は自治体によって多少異なりますが、固定資産税評価額は「価格」の欄に記載されている数字となります。「課税標準額」の欄ではありませんのでご注意ください。

【土地の評価】

土地については、路線価方式あるいは倍率方式で評価します。

路線価とは分かりやすく言うと「土地の時価」で、国税庁が路線ごとに価格を定めています。路線価は国税庁のウェブサイトで確認することができますが、その路線価をもとに算出した数字がそのまま評価額になるわけではありません。土地の形状や周辺環境など、その土地がもつさまざまな事情を考慮して、評価額を下げていくことができます。土地の評価額が下がれば、納付すべき相続税の金額を下げることにつながります。

路線価が設定されていない地域については、倍率方式を用いて評価します。国税庁によって地域ごとに一定の倍率が定められていますので、その倍率を、土地の固定資産税評価額に乗じて計算します。

路線価方式、倍率方式について簡単に説明しましたが、土地を適切に評価するためには専門的な知識が求められます。土地評価についての知識と実績が豊富でなければ対応が難しいため、相続税申告が必要な場合は、まずは相続税に精通した税理士に相談されるとよいでしょう。

札幌・旭川相続税申告相談室は地域密着型をモットーとする、相続税専門の税理士事務所です。札幌の地域事情に詳しい税理士が、皆様の相続税申告が滞りなく終えるようお手伝いいたしますので、どうぞお気軽に札幌・旭川相続税申告相談室の初回無料相談をご利用ください。

営業時間9:00~17:00(土日祝日除く)

相続・事業承継で頼りになるプロ セレクト100

に掲載されました

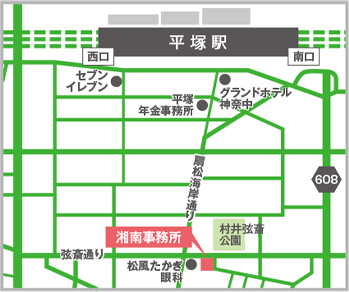

札幌・旭川相続税申告相談室では、初回の無料相談からお客様のお悩みについて親身にお手伝いさせていただきます。専門家が、安心のサポートを実現いたしますので、札幌・旭川近郊にお住まいの方はお気軽にご相談ください。