2023年02月02日

Q:父が他界し、その父が契約していた死亡保険金について税理士の先生に相談したい。(札幌)

札幌で生活していた父が他界し、その父が生前に死亡保険金を契約していましたので母が死亡保険金を受け取っています。一般的な家庭ですので相続税は関係のない話だと思っていましたが、母が受け取った死亡保険金が相続税の対象になるのではないか、と家族で話題にあがり心配になり税理士の先生に相談をお願いしたいと思っています。父の遺産は、現金が1000万円程度と父名義の札幌の自宅があります。相続人は母と私の2人で、母が既に受け取った死亡保険金は1500万円程度になります。これは相続税の課税対象になるのでしょうか。(札幌)

A:死亡保険金には非課税限度額があります。相続税の課税対象かどうかは、契約書を確認する必要があります。

死亡保険金は、民法においては「受取人固有の財産」としてみなされ、相続財産には含まれません。

しかし、遺産分割協議の対象にはなりませんが、税法上においては「みなし相続財産」として扱われるため相続税の課税対象となります。

ただし、死亡保険金はその契約者、受取人だ誰であるかにより課税される税金が異なりますので注意しましょう。

- 契約者と被保険者が同一人物で、受取人が相続人…相続税

- 契約者と被保険人が異なり、受取人が契約者と同じ…所得税、住民税

- 契約者と被保険者が異なり、第三者が受取人…贈与税

まずはお父様の保険の契約内容を確認し、上記項目のいずれかに該当するかを確認しましょう。

上記のとおり、死亡保険金の保険料の全額、または一部についてをお父様が負担していた場合は相続税の課税対象です。

ただし、死亡保険金には非課税限度額が設けられていますので(法定相続人1人につき500万円)、この限度額を超えた金額について課税対象となります。

<死亡保険金の非課税限度額の計算>

死亡保険金の非課税限度額 = 500万円 × 法定相続人の数

今回のご相談の場合、法定相続人は2名となりますので1000万円が非課税限度額となりますので、1500万円の死亡保険金ですのえ500万円については課税対象となります。

なお、相続人以外が取得した死亡保険金については非課税の適用はされませんのでご注意ください。

今回のケースのように相続税に関する手続きについて、生命保険が含まれる場合は必ず相続税を専門とする税理士へご相談ください。札幌・旭川相続税申告相談室は、相続税申告の専門家として、札幌の皆様をはじめ、札幌周辺の皆様の相続税に関するお困り事に幅広く対応いたします。

まずは札幌・旭川相続税申告相談室の初回無料相談をご利用のうえ、お気軽にご相談ください。札幌・旭川相続税申告相談室のスタッフ一同、札幌の皆様、ならびに札幌で相続税申告ができる事務所をお探しの皆様からのご連絡を心よりお待ち申し上げます。

2023年01月06日

Q:亡くなった父から贈与を受けています。相続税の対象になるのか税理士の先生に相談したいです(札幌)

私は相続税申告を控えている50代の女性です

4か月前に札幌に住む父がなくなり、兄弟3人で相続手続きを進めているところになります。父は大手企業の役員であったため、それなりに財産を築いており、相続税申告は必須かと思われます。

そこで疑問なのが過去に行われた贈与についてです。

今回相続人となるのが、私と弟、妹の3人ですが、父はここ10年ほど、私たち含め、孫たちにも1回あたり100万円程度の贈与を複数回行っていました。特に病気が見つかった昨年以降は、総額で1000万以上の贈与を分配して行っていたようです。今思えば相続税対策だったのかもしれませんが、亡くなる間際に行われた贈与に関して相続税がかからないのか不安になっています。相続税申告のルールについて札幌の税理士の先生に教えてもらえないでしょうか。

A:相続税の計算は、お父様が亡くなる前三年間に行われた贈与分を含んで行いましょう。

ご相談者様が懸念したとおり、相続税では過去に行われた贈与についても課税対象となるので注意が必要です。対象の期間は相続開始の時点から遡って3年間となります。

ただし、全ての贈与分が相続税の課税対象となるわけではなく、今回の相続において財産を取得した人が過去に受け取った贈与分を加算します。対象となる人は下記の通りです。

・遺産を取得した相続人

・受遺者

・生命保険金などのみなし相続財産を取得した人

・相続時精算課税制度を利用した人

ご相談者様は相続人にあたるため、今回の相続によりお父様の遺産を引き継ぐ場合には過去3年間に受けた贈与分についても相続税の計算に含めなければいけません。なおお父様は110万円以下は贈与税がかからない「贈与税の基礎控除額」を利用して贈与を行っていたかと思われますが、110万円以下であっても相続税の計算には含むことになるので注意しましょう。

これらの贈与分について申告漏れが生じてしまうと、税務署に過少申告を指摘され、ペナルティとしての税金を支払うことになりかねません。

過去の贈与分もしっかりと確認し、相続税申告書を作成することが大切です。

亡くなった人が生前に贈与を行っていた場合には、相続税の計算に影響する可能性があります。相続税の計算は複雑なため、一般の方が適正な納税額を算出するのは難易度が高いと言えるでしょう。札幌・旭川相続税申告相談室では、札幌の皆様がスムーズにお手続きを進められるよう相続税申告をサポートいたします。

札幌・旭川相続税申告相談室の初回のご相談は完全無料で対応いたしますので、お気軽にお問い合わせください。札幌の皆様のお問い合わせをお待ちしております。

2022年12月02日

Q:父の相続手続きを進めていますが、相続税申告が必要そうなことが分かりました。申告には期限があると耳にしたのですが、その期限はどのくらいあるのでしょうか。また、間に合わなかった場合に延長等の方法はあるのでしょうか。税理士の先生に相談をお願いいたします。(札幌)

今年の始めに父が亡くなり、今更ながらその手続きをはじめましたが、税理士の先生に相談したことがありお問い合わせいたしました。

父の相続人は、母と私と兄弟2人の計4人で、相続財産は自宅と預貯金のみであると当初思っていました。ですから、手続きはまだ先でもいいかと先延ばしにしていたのですが、今になって母が父の生命保険金を受け取っていた事を聞き慌てて手続きをはじめたところです。申告期限があると聞いたことがありましたのでその期限内でどうにか手続きを完了させたいのですが、期限はどのくらいあるのでしょうか。もし延長などの措置があるようでしたら延長の手続きをしたいです。(札幌)

A:残念ながら現在のご状況では相続税申告の期限の延長は難しいと思われます。

まず、相続税申告および納税の期限についてですが、被相続人が亡くなったことを知った日の翌日から10ヶ月以内に完了させること、という明確な期限が定められています。この期限を延長することは原則認められていませんので、準備が間に合わない、遺産分割が終わっていない、などの個人的な理由では認められないでしょう。

ただし、相続人の認知等を理由に相続人に異動があった場合や、遺贈の放棄があったりなど特殊なケースに限り認められるケースもあります。

では、間に合わない場合にはどのようにしたらいいのか。このような場合の対応方法として、遺産分割がまとまっていない場合には、一旦未分割のまま法定相続分で受け取ったと仮定して計算をした内容で相続税を期限内に申告・納税まで済ませます。この場合「小規模宅地等の特例」「配偶者の税額軽減の特例」等の特例は適用できなくなりますが、「申告期限後3年以内の分割見込書」を提出することで将来的に適用し修正申告(不足分の納めるための申告)や更正の請求(納めた額が実際より多かった場合の還付請求)を行うことができますので、間に合わないかもとお思いの方もご安心ください。

札幌・旭川相続税申告相談室では、札幌での相続税申告を多くお手伝しております。実績豊富な税理士が多く所属しておりますので、相続税のお困り事に幅広く対応をすることが可能でございます。相続税申告の期限についてのご相談など、手続きが複雑なものや個人での判断が難しいものなどがございましたら、まずは当相談室の無料相談をご利用ください。初回のご相談は無料にてお話をお伺いさせていただきます。相続税申告は期限のあるお手続きです。相続手続きについて心配な点がある場合には、ぜひお早めにご相談ください。札幌の皆様からのお問い合わせを心よりお待ちしております。

2022年11月02日

Q:税理士の先生に依頼しなくても相続税申告は自分でできるものなのでしょうか?(札幌)

札幌に住む父が亡くなりました、葬儀が終わり相続手続きを進めているところです。相続人は長女である私と弟です。相続手続きは初めてで、相続税についての知識もないので弟と色々調べているところです。父の相続財産は預貯金と札幌の実家とそれ以外にも土地がいくつかあり、概算で相続税の申告が必要になりそうです。私も弟も相続税の申告に関する知識や経験もないため、私は税理士の先生にお願いしようと考えていますが、弟は費用もかかるし、調べながら自分でできると言います。少し調べてみただけでも、相続税の計算は複雑そうで、私は自分達で間違いなく相続税申告ができるか不安です。相続税申告は知識がなくてもできるものなのでしょうか?(札幌)

A:ご自身で相続税申告はできますが、相続税に特化した税理士に依頼された方が安全です。

相続税申告はご自身で行うことは可能です。しかし、相続税申告に特化した税理士にご依頼された方が間違いなく安全ですし、安心です。ご相談者様の仰られるとおり、相続税の計算や申告は複雑で、理解していないまま申告してしまうと、後々申告漏れが判明したり、計算が大幅に間違っていたという問題が発生する可能性もあります。このような場合、本来納める税金以外に過少申告加算税や延滞税などが加算されてしまう場合もありますので注意が必要です。

尚、相続税申告には相続の開始を知った日(通常、被相続人の死亡日)の翌日から10か月以内という期限があります。この期限までに相続人や相続財産を確定し、遺産分割を済ませることが前提です。ご相談者様の場合、お父様の財産にはご実家以外にも土地をお持ちとのことですので、土地の評価計算も発生します。このような相続税申告の過程を期限内に進める必要がありますので、忙しくて間に合うか不安という場合には、やはり専門家にご相談されることをおすすめいたします。

相続税申告そのものは知識や経験がなくてもご自身で手続きすることは可能です。しかし、内容が複雑なケースや遺産分割がなかなか進まないという場合には、手間も時間もかかってしまいます。内容に誤りがあったり、申告期限を過ぎてしまうとペナルティが加算されてしまうこともありますので、専門の税理士に依頼することによって安心、安全に相続税申告を済ませることができます。

札幌・旭川相続税申告相談室では、相続税申告に特化した税理士が札幌の皆さまの相続税申告をサポートいたします。札幌エリアで相続税申告、相続手続きでお困りの方は、お気軽にお問い合わせください。初回は完全に無料でご相談をお伺いしておりますので、まずは皆様のお困り事をお聞かせください。

2022年10月04日

Q:相続税の申告手続き中に自宅で見つかった多額の現金について税理士にお伺いします。(札幌)

札幌の実家に住む父が亡くなり10日ほど経ちます。葬儀ややらなければならないことは済みましたが、先日私と妹で実家の遺品整理をしていたところ、父のカバンから多額の現金が出てきました。もともとは遺言書がないか確認するつもりで色々探し始めたのですが、まさか現金が出てくるとは思いませんでした。父の遺産には不動産が含まれるため、相続税の申告は覚悟していましたが、ざっと数えても数百万円はあるかと思います。今となっては家族の財産ですし、妹と折半して終わりにしようかとも思ったのですが、今後税務署から指摘があったら困ると思い、札幌で相続税に強い税理士事務所を検索してこちらにご相談することにしました。このような現金の扱いはどうしたらいいでしょうか。(札幌)

A:被相続人が保有していた全財産が、相続税申告の対象となります。

まず、相続税の申告は「申告納税制度」といって、税務署などから納税額が通知されるわけではなく、相続人ご自身で遺産が相続税の対象かどうかの確認を行い、相続税額を計算して申告納税する必要があります。お父様がカバンにお持ちになっていた現金はいわゆる「たんす預金」と言われるものです。このように、銀行等に預けていた現金とは異なり、手もとに保管されていた現金もすべて相続税の課税対象となるため扱いにはご注意ください。基本的には被相続人が所有していた財産、とりわけ現金については全て相続税の申告対象となるため、漏れのないように集計しましょう。また、「たんす預金」をされる方の特徴として、ご自宅など様々な場所に現金を分けて保管していることがあるため、今後も注意して遺品整理を続けて下さい。

なお、たんす預金については正確な金額を証明する必要はなく、遺品整理で見つかった現金のみ集計すれば大丈夫です。

くれぐれも、見つかった「たんす預金」を放置、またはお手元で保管するようなことはしないで下さい。ご相談者様が懸念されているように、税務署は被相続人のみならず、相続人の銀行口座までも調査し、口座残高に動きがあった場合や不穏な動きがあった場合は調査することになっています。調査の結果次第では、相続人に確認を求めることもあります。

札幌・旭川相続税申告相談室は、相続税の専門家として、札幌エリアの皆様をはじめ、札幌周辺の皆様から多くのご相談、ご依頼をいただいております。

札幌・旭川相続税申告相談室では、ご依頼いただいた皆様の相続税について、札幌の地域事情に詳しい税理士が親身になってサポートさせていただきます。まずは札幌・旭川相続税申告相談室の初回無料相談をご利用のうえ、お気軽にご相談ください。札幌・旭川相続税申告相談室のスタッフ一同、札幌の皆様、ならびに札幌で相続税ができる事務所をお探しの皆様からのご連絡を心よりお待ち申し上げます。

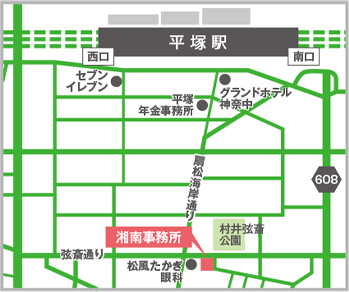

営業時間9:00~17:00(土日祝日除く)

相続・事業承継で頼りになるプロ セレクト100

に掲載されました

札幌・旭川相続税申告相談室では、初回の無料相談からお客様のお悩みについて親身にお手伝いさせていただきます。専門家が、安心のサポートを実現いたしますので、札幌・旭川近郊にお住まいの方はお気軽にご相談ください。